Yapay Zeka ile Borsa Analizi

Makine öğrenmesi, veri bilimi, büyük veri analizi ve yapay zeka kavramlarının hızla yükseldiği dönemde, en önemli finansal enstrümanlardan olan borsanın da bu oyunun dışında kalması düşünülemezdi.

Borsada kullanılan analizleri genelde 2 başlıkta toplayabiliriz:

- Temel analiz: bir uzmanın şirket profillerini, defterlerini ve şirketin değeri hakkındaki bütün bilgileri toplayarak şirket hakkında yaptığı analizdir. Aslında bilgi sonsuzdur ve bir şekilde ulaşılabilen veya analize en çok katkı sağlayan bilgiler derlenir.

- Teknik analiz: Genelde istatistiksel yöntemler kullanılarak çeşitli indikatörlerin hesaplandığı ve bunlara bakarak bir firmanın hisse senetlerinin gelecekteki değerlerini tahmin etmeye yarayan yöntemdir.

Ancak analizler bunlarla sınırlı değil ve sadece bu analizlere dayanarak para kazanılamayacağı ispatlandı. Bunun için iki hipotezi incelemekte fayda var:

- Etkin piyasalar hipotezi (Efficient Market Hypothesis): Buna göre borsaya yön verecek herhangi bir bilgiyi herkes biliyorsa bir değeri yoktur, şayet çok az kişi biliyorsa, muhtemelen bu az kişiden birisi de siz değilsinizdir.

- Davranışsal finans (Behavioural Finance) teorisi: 2017 yılında Richard Thaler tarafından ekonomi Nobel ödülü alınan teoridir ve borsayı etkileyen faktörlerin davranış analizinde (behavioural analysis) aranması gerektiğini savunur

Ne yazık ki etkin piyasalar teorisi doğrudur ve teknik analizle tahmin yapılabilen piyasalarda, teknik analizin kazandırdığı miktar, yeterli kar sağlamamaktadır, çoğu zaman enflasyona veya banka faizlerine denk oranda kar sağlamakta veya alınan riski karşılamamaktadır. Bununla birlikte, Türkiye gibi nispeten spekülatif piyasalarda, yüksek karlar sağlanabilmekte ancak yüksek risk yüzünden bu karlar kısa süreli olup ani kayıplarla sıfırlanmakta ve neticede yüksek riskli piyasalarda da alınan riskin üzerinde bir kar sağlamamaktadır.

Davranışsal finans teorisi ise bugüne kadar sadece belirli yatırım fonları, bankalar ve yüksek sermaye sahipleri tarafından yazılıma dökülmüş ve küçük yatırımcıya sunulmamış bazı algoritmalar kullanmaktadır.

Davranış analizini günümüzde en çok kullanan yerlerin başında sosyal medya ve pazarlama kanalları gelmektedir. Örneğin 2018 başında Cambridge-Analytica tarafından Facebook verileri üzerinde yapılan analizlerle Amerikan seçimlerine yön verildiğine dair bir skandal ortaya çıkmıştı, bu skandalın arkasında, aslında insanların davranışlarını analiz ederek hangi olaya nasıl tepki vereceklerini çalışan algoritmalar bulunuyordu. Benzer şekilde bir alışveriş sitesine girdiği andan itibaren potansiyel müşteriler takip edilerek hangi ürüne yönlendirilecekleri, kişiye özel nasıl kampanyalar yapılacağı çalışmaya başlar. Bütün bu analizler aslında davranış bilimi altındaki teorilerin yapay zeka ile uygulanmasından ibarettir.

Günümüzdeki ilk kez küçük yatırımcıya ve son kullanıcıya açık şekilde davranışsal algoritmaları kullanan XChangeWiser ürününü inceleyecek olursak, bu ürün, temel ve teknik analizde kullanılan hiçbir yaklaşımı kullanmaz, bunun yerine tamamen davranış analizinde yer alan en güncel algoritmaları kullanmaktadır. Ayrıca ürünü geliştiren OptiWisdom firmasının patent başvuruları yapılmış konuya özel algoritmaları da ürünün içerisinde gelmektedir.

Davranışsal Analiz Ne kadar Başarılı?

Davranışsal analiz, geçmiş verilere bakarak, mevcut durumda yatırımcıların nasıl konum alacağını analiz eder. Elbette çok tecrübeli bir yatırım uzmanı, geçmiş tecrübelerine dayanarak hangi durumda yatırımcıların nasıl davrandığını, örneğin paniğe kapılacağını, veya soğuk kanlı davranacağını tahmin edebilir. Ancak davranışsal analiz bundan daha fazlasını sunar ve verilen hisse senedi için tam olarak sayısal sonuçlar döndürür. Örneğin bugün 10 liradan kapatan bir hisse senedinin 10 yıllık geçmişini analiz ederek yarın 10.8’e yükseleceğini tam olarak söyleyebilir.

Elbette davranışsal analiz için kullanılan tek bir algoritma bulunmuyor, dolayısıyla literatürde bilinen bütün algoritmaların, yatırım uzmanlarının ve yatırımcının önüne sunulması ve bu algoritmaların geçmiş başarısının karşılaştırılması gerekiyor. XChangeWiser bu noktada, her algoritmanın son 30 günlük başarısını hem yukarı/aşağı tahminlerindeki başarı hem de yüzde kaç ihtimalle doğru tutturduğuna bakarak karşılaştırıyor ve yatırımcının önüne sunuyor.

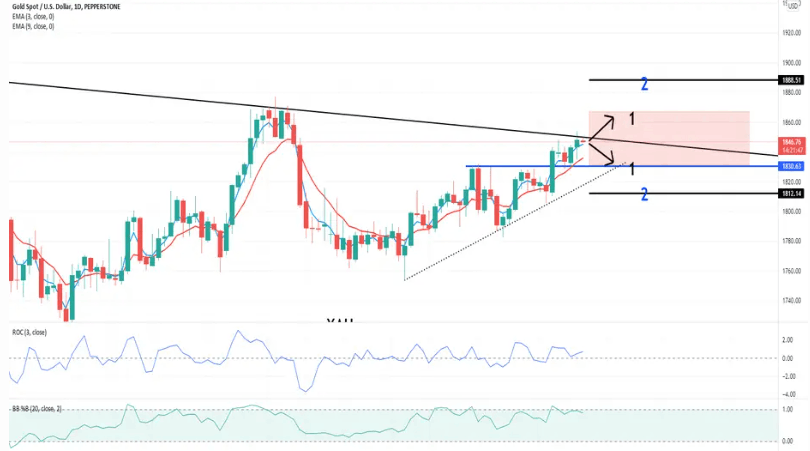

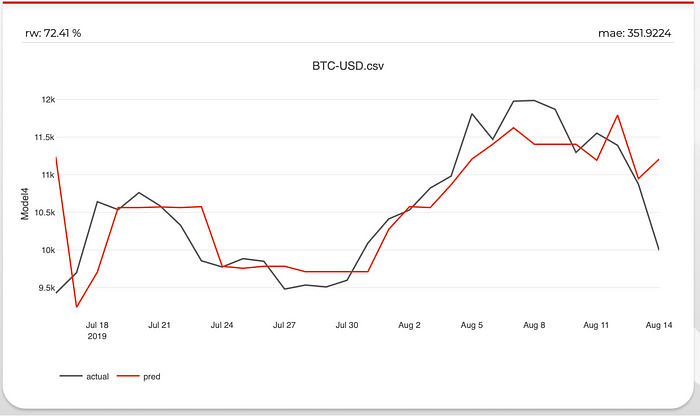

Örneğin aşağıdaki grafikte BitCoin’in amerikan doları cinsinden tahminini XChangeWiser ürününden aldık:

Algoritma son 30 gün boyunca, yukarı ve aşağı yönlerinin %72.41 oranında başarılı tahmin etmiş (görüntüdeki sol üst taraftaki random walk yüzdesi) ve yaptığı hataların mutlak değerlerinin ortalaması 351.92 imiş (yine görüntüde sağ üst köşedeki mae (mean absolute error) değeri). Yani 9.500–12.000 aralığında hareket eden bir değer için 351 değeri %0.029 yani ortalama binde 3’ten daha az hata ile doğru tahmin demektir.

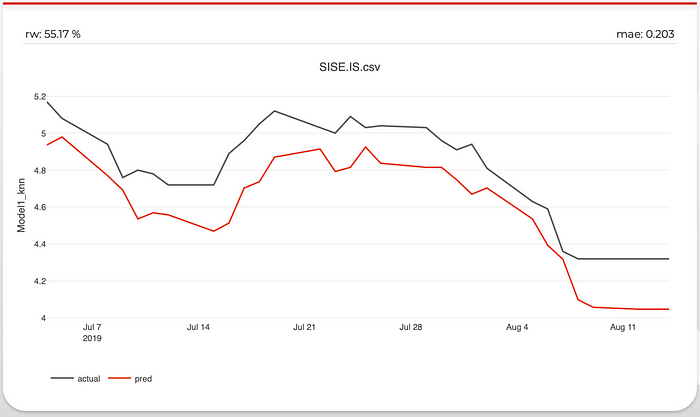

Başarı oranları çok daha düşük olan yerli borsadan bir örnek alınacak olursa:

SISE hissesinin yukarı / aşağı hareketini %55.17 oranında doğru bilen algoritmaya güvenerek yatırım yapılsaydı, yukarıdaki grafikte yer alan 25 günlük hisse hareketi boyunca 1.07 TL kar elde edilecekti. Bu durum, yukarıdaki grafikten de görülebilir, örneğin ilk gün 0.09 TL zarar edilerek başlanacak ve sırasıyla 0.14 kar, 0.18 kar, 0.04 zarar, 0.02 zarar, 0.06 kar şeklinde bir seri halinde farklı oranlarda kar ve zararlarla devam edilecekti. En fazla karı, 4.96’dan 5.05’e çıktığı gün 0.54 ile yapacak ve en fazla zararı da hemen ertesi günkü düşüşü bilemediği için 0.38 ile yapacaktı. Özetle, seriye 5.2 liradan başlayan 25 günlük harekette 1.07 lira kazanç bırakacak ve bu da %20.5 civarı kar demek olacaktı. Elbette, diğer bütün analiz araçları gibi XChangeWiser da herhangi bir garanti vermemekte ve yatırımın tamamen kişisel risk algısı içerisinde yapılması gerektiğini son kullanıcı sözleşmesinde ve sorumluluk reddi metninde belirtmekte. Yine bu analizimizde açığa satış yapılabildiği kabulünde olduğumuzu ve komisyon oranının sıfır kabul edildiğini ve toplam 25 işlem yapıldığını ve gün sonu fiyatından alım veya satış yapıldığını belirtmekte yarar var.

Neden Günlük Analiz?

Genel olarak borsadaki işlemler sabırsızdan sabırlıya transfer olarak düşünülebilir. Birincisi borsa bir sıfır toplam oyunudur (zero sum game), yani borsada kazanan ve kaybedenler denklemin iki tarafına yazılsa günün sonunda sıfır sonucu bulunur. İkincisi, borsadaki kazanç her zaman için orta ve uzun vadede daha çoktur. Kısa vadeli kazançlar bir anlamda kumar gibi düşünülebilir. Yatırım ise daha çok bir hikayenin ardından gelen başarıdır. Örneğin Borsa İstanbulda yapılan yaptırımların %65’i yabancılara ait ve %35’i Türklere aitken yapılan işlemlerin %20’si yabancılara ve %80’i Türklere ait. Yani kısaca %35’lik yatırımı yapan yerliler %80 işlem hacminin de sahibi ve dolayısıyla çok hızlı işlem yapıyor ve hisseler çok hızlı el değiştiriyor.

Buna karşılık, yabancıların sürekli artan yatırım oranları, yerlilere göre daha çok kar ettiğini düşündürüyor. Tam olarak ispatlaması mümkün olmasa da, tabloya bakınca sabırsız yerli yatırımcıların, yabancı yatırımcılar tarafından domine edildiği net şekilde görülüyor. Dolayısıyla, analizlerin en kısa günlük ve yatırımların da en kısa haftalık veya birkaç haftalık yapılmasının daha sağlıklı geri dönüşler sağlayacağı görülüyor.

Teknoloji olarak anlık analiz yapmak, günümüz büyük veri teknolojileri ile oldukça mümkün ama özellikle robot emirleri (robo trade) veya algoritma emirleri (algo-trade) olarak anılan ve saniyenin çok kısa bir süresinde ve hatta konum olarak da borsanın içerisindeki sunuculardan verilen emirlerle işlem yapan sistemlerin daha önce açıkladığımız teknik analizdeki riskleri barındırdığı ve içlerinde şayet davranışsal analiz yapanlar varsa da kısıtlı sayıda yatırımcıya avantaj sağladığı anlaşılmaktadır. Zaten yukarıda davranışsal analiz kullanarak yaptığımız “Türkiye Şişe ve Cam Fabrikaları A.Ş.” (kısaca SISE) hissesinde de günlük analizin aslında ne kadar yeterli olabildiğini gördük.