Teknik Analizin Temelleri (Understanding Long and Short Positions, Market Orders, Slippage,and More)

İçerik

- Uzun pozisyon nedir?

- Kısa pozisyon açmak nedir?

- Emir defteri nedir?

- Emir defteri derinliği nedir?

- Piyasa emri nedir?

- Alım satımda kayma nedir?

- Limit emri nedir?

- Stop loss emri nedir?

- Piyasa yapıcı ve alıcı nedir?

- Alış satış farkı nedir?

- Mum grafik nedir?

- Mum grafik formasyonu nedir?

- Trend çizgisi nedir?

- Destek ve direnç nedir?

Uzun pozisyon nedir?

Uzun pozisyon (ya da kısaca uzun), fiyatının yükseleceği beklentisiyle bir varlığı satın almak anlamına gelir. Uzun pozisyonlar genellikle türev ürünler ya da Forex bağlamında kullanılır, fakat neredeyse her varlık sınıfına ya da piyasa türüne uygulanabilir. Spot piyasa üzerinde fiyatının yükseleceği beklentisiyle bir varlık satın almak da bir uzun pozisyon oluşturur.

Finansal ürünler üzerinde uzun pozisyon açmak, özellikle yeni başlayanlar için en yaygın yatırım türüdür. Al ve tut gibi uzun vadeli alım satım stratejileri, dayanak varlığın değerinin yükseleceği varsayımına dayanır. Bu bağlamda al ve tut, daha uzun bir zaman aralığı için uzun pozisyona girmektir.

Fakat, uzun pozisyona girmek alım satım yapan kişinin fiyattaki bir yükseliş hareketinden kar elde etmeyi beklediği anlamına gelmek zorunda değildir. Örnek olarak kaldıraçlı tokenları alalım. BTCDOWN, Bitcoin fiyatıyla ters korelasyon gösterir. Bitcoin’in fiyatı yükselirse, BTCDOWN’un fiyatı düşer. Bitcoin’in fiyatı düşerse, BTCDOWN’un fiyatı yükselir. Bu bağlamda BTCDOWN üzerinde bir uzun pozisyona girmek Bitcoin fiyatı üzerinde aşağı yönlü bir hareket beklentisi anlamına gelir.

Kısa pozisyon açmak nedir?

Kısa pozisyon (ya da kısa) açmak, daha sonra daha düşük bir fiyattan tekrar satın almak niyetiyle bir varlığı satmak anlamına gelir. Kısa pozisyona girmek, borç alınan varlıklarla da yapılabildiği için marjin alım satımlarda yakından ilişkilidir. Fakat, türev piyasalarda da yaygın olarak kullanılır ve basit bir spot pozisyonla da gerçekleştirilebilir. Peki kısa pozisyon nasıl çalışır?

Spot piyasalarda kısa pozisyon açmak oldukça basittir. Elinizde halihazırda Bitcoin olduğunu ve fiyatın düşmesini beklediğinizi varsayalım. Daha sonra daha düşük bir fiyattan satın almayı planladığınız için BTC’nizi USD karşılığında satarsınız. Bu durumda, Bitcoin üzerinde kısa bir pozisyona girmiş olursunuz çünkü daha düşük fiyattan geri almak için yüksek bir fiyattan satış yaparsınız. Oldukça kolay değil mi? Peki borç alınan fonlarla kısa pozisyona nasıl girilir? Şimdi bunun nasıl çalıştığını inceleyelim.

Değerinin düşeceğini düşündüğünüz bir varlığı borç alırsınız örneğin hisse senedi ya da kripto paralarda. Bunu hemen satarsınız. Eğer işlem istediğiniz yönde ilerler ve varlık fiyatı düşerse, borç aldığınız tutara denk bir miktarda varlığı geri satın alırsınız. Borç aldığınız varlığı (faiziyle birlikte) geri öder ve satış yaptığınız fiyatla tekrar satın aldığınız fiyat arasındaki farktan kar elde edersiniz.

Bu durumda borç alınan fonlarla Bitcoin üzerinden kısa pozisyona nasıl girilebilir? Bir örnek üzerinden ilerleyelim. 1 BTC borç almak için gerekli teminatı ortaya koyar ve Bitcoin’i hemen 10.000 USD’den satarız. Artık elimizde 10.000 USD var. Fiyatın 8.000 USD’ye düştüğünü varsayalım. 1 BTC alır ve 1 BTC borcumuzu öderiz. Bitcoin’i ilk olarak 10.000 USD’den sattığımız ve şimdi 8.000 USD’den geri aldığımız için 2.000 USD (eksi faiz ödemesi ve alım satım ücretleri) kar elde ederiz.

Emir defteri nedir?

Emir defteri, bir varlık için mevcut açık emirlerin fiyata göre sıralandığı yerdir. Hemen gerçekleştirilmeyen bir emir verdiğinizde bu emir deftere eklenir. Başka bir emir karşılığında gerçekleştirilene ya da iptal edilene kadar orada kalır.

Emir defterleri her platform için farklılık gösterecektir, fakat genellikle yaklaşık aynı bilgileri içerir. Emir defterinde, belirli fiyat seviyelerindeki emirlerin sayısını görebilirsiniz. Kripto borsaları ve çevrimiçi alım satımlar söz konusu olduğunda, emir defterindeki emirler eşleme motoru adı verilen bir sistemle eşleştirilir. Bu sistem alım satımların gerçekleştirilebilmesini sağlar – sistemi borsanın beyni olarak düşünebilirsiniz. Emir defteriyle birlikte bu sistem elektronik borsanın temel kavramlarını oluşturur.

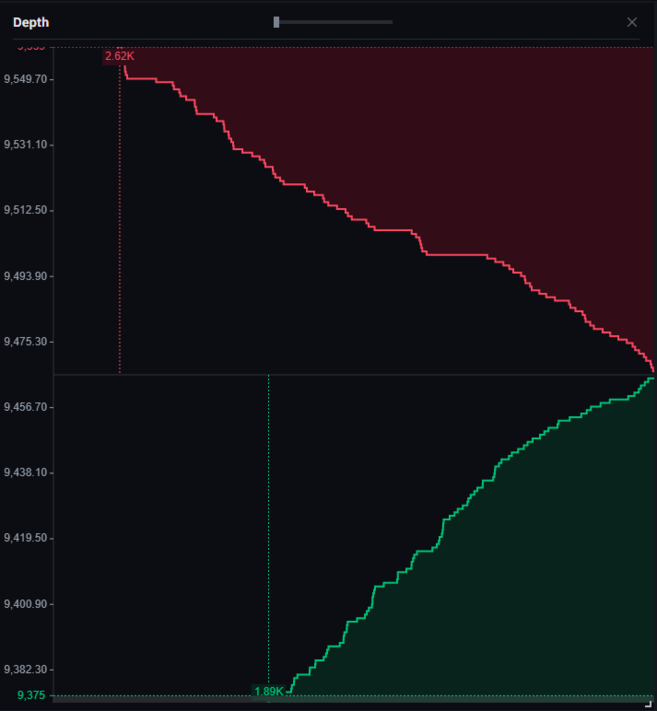

Emir defteri derinliği nedir?

Emir defteri derinliği (ya da piyasa derinliği), emir defterindeki mevcut açık pozisyonların görsel bir temsilini ifade eder. Genellikle alış emirleri bir tarafa, satış emirleri ise diğer tarafa yerleştirilir ve bu emirler grafik üzerinde kümülatif olarak gösterilir.

Binance’te BTC/USDT piyasa çiftinin emir defteri derinliği.

Daha genel anlamda emir defterinin derinliği, emir defterinin içerebileceği likidite miktarı anlamına da gelebilir. Piyasa ne kadar “derin” olursa, emir defterindeki likidite de o kadar yüksek olur. Bu bağlamda daha yüksek likiditeye sahip bir piyasa, fiyat üzerinde önemli bir etki olmaksızın daha büyük emirleri idare edebilir. Fakat, piyasa likit olmazsa büyük emirler fiyat üzerinde önemli bir etki yaratabilir.

Piyasa emri nedir?

Piyasa emri, mevcut en iyi piyasa fiyatı üzerinden bir alış ya da satış emridir. Piyasaya girmenin ya da piyasadan çıkmanın en hızlı yoludur.

Bir piyasa emri oluştururken en temelde şunu söylemiş olursunuz: “Bu emri şu anda, mümkün olan en iyi fiyat üzerinden gerçekleştirmek istiyorum.”

Piyasa emriniz, emrinizin tamamı doldurulana kadar emir defterindeki emirleri doldurmaya devam eder. Yüksek tutarlı alım satım yapan kişilerin (ya da balinaların) piyasa emri kullandığında fiyat üzerinde önemli bir etki yaratmasının nedeni budur. Büyük bir piyasa emri, emri defterindeki likiditeyi emebilir. Bu nasıl mümkün olur? Kaymadan bahsederken bunu ayrıntılı olarak inceleyeceğiz.

Alım satımda kayma nedir?

Piyasa emirleri söz konusu olduğunda dikkat olmanız gereken bir konu vardır – kayma. Piyasa emirleri mevcut en iyi fiyat üzerinden doldurulur dediğimizde bu, emir tamamen gerçekleştirilene kadar emir defterindeki emirlerin doldurulmaya devam edildiği anlamına gelir.

Fakat büyük bir piyasa emrini doldurmak için istenen fiyat civarında yeterli likidite yoksa ne olur? Emrinizin gerçekleştirilmesini beklediğiniz fiyat ve emrinizin aslına gerçekleştirildiği fiyat arasında büyük bir fark ortaya çıkabilir. Bu farka kayma adı verilir.

Bir altcoinde 10 BTC değerinde uzun bir pozisyon açmak istediğinizi varsayalım. Fakat, bu altcoinin piyasa değeri nispeten düşük ve az likiditeye sahip bir piyasada işlem görüyor. Bir piyasa emri kullanırsanız, bu emir 10 BTC’nin tamamı doldurulana kadar emir defterindeki emirleri doldurmaya devam eder. Likit bir piyasada fiyatlar üzerinde önemli bir etki yaratmadan 10 BTC’lik emrinizi doldurabilirsiniz. Fakat bizim örneğimizde likiditenin olmaması, emir defterindeki mevcut fiyat aralığı içinde yeteri kadar satış emri olmayabileceği anlamına gelir.

Dolayısıyla, 10 BTC’nin tamamı doldurulduğunda, ödenen ortalama fiyatın tahmin edilenden çok daha yüksek olduğunu görebilirsiniz. Diğer bir deyişle, satış emirlerinin olmaması piyasa emrinizin emir defterinde yukarı doğru ilerlemesine ve ilk fiyattan çok daha yüksek emirlerle eşlenmesine neden olmuştur.

Bazı alım satım çiftleri piyasa emirlerinizi dolduracak kadar likiditeye sahip olmayabileceğinden altcoin alıp satarken kayma konusunda dikkatli olun.

Limit emri nedir?

Limit emri, bir varlığı belirli bir fiyattan veya daha iyisinden almak ya da satmak için verilen emirdir. Bu fiyata limit fiyat adı verilir. Limit alış emirleri, limit fiyattan ya da daha düşük fiyattan gerçekleştirilirken, limit satış emirleri limit fiyattan ya da daha yüksek fiyattan gerçekleştirilir.

Bir limit emir verdiğinizde şunu söylemiş olursunuz: “Bu emri şu belirli fiyattan ya da daha iyisinden gerçekleştirmek istiyorum, ama asla daha kötü bir fiyat üzerinden işlem yapmak istemiyorum.”

Bir limit emri kullanmanız, belirli bir piyasaya giriş ve çıkışınız üzerinde daha fazla kontrole sahip olmanıza imkan tanır. Aslında emrinizin istediğiniz fiyatın daha kötüsünden gerçekleştirilmeyeceğini garanti altına alır. Fakat, bunun bir dezavantajı da vardır. Piyasa hiçbir zaman sizin fiyatınıza ulaşamayabilir ve emrinizin gerçekleştirilmesi mümkün olmaz. Bu durum çoğu zaman potansiyel bir alım satım fırsatının kaybedilmesi anlamına gelebilir.

Ne zaman limit emrinin ne zaman piyasa emrinin kullanılacağı kararı kişiden kişiye değişebilir. Bazıları yalnızca birini ya da ötekini kullanırken, diğerleri duruma bağlı olarak her ikisini de kullanabilir. Önemli nokta, kendi kararlarınızı alabilmeniz için bu emirlerin nasıl çalıştığını anlayabilmenizdir.

Stop loss emri nedir?

Piyasa ve limit emirlerinin ne olduğundan bahsettiğimize göre artık stop loss (kayıp durdurma) emirlerine geçebiliriz. Stop loss emri, yalnızca belirli bir fiyata ulaşıldığına tetiklenen bir limit ya da piyasa emri türüdür. Bu fiyata stop fiyatı adı verilir.

Stop loss emrinin amacı kayıpları sınırlandırmaktır. Her alım satım, daha önceden belirlemeniz gereken bir fiyat seviyesi olan bir geçersiz kırılma noktasına sahip olmalıdır. Bu seviye ilk fikrinizin yanlış olduğunu kabul ettiğiniz noktadır ve daha fazla kaybı engellemek için piyasadan çıkmanız gerektiği anlamına gelir. Dolayısıyla, geçersiz kılınma noktası tipik olarak stop-loss emrinin konulduğu yerdir.

Bir stop loss emri nasıl çalışır? Daha önce bahsettiğimiz gibi, stop loss hem bir limit hem de bir piyasa emri olabilir. Bu türlere, stop limit ve stop piyasa emirleri adının verilmesinin sebebi budur. Anlaşılması gereken anahtar nokta stop loss’un yalnızca belirli bir fiyata (stop fiyatı) ulaşılması durumunda aktive olduğudur. Stop fiyata ulaşıldığında, bu fiyat ya bir piyasa ya da bir limit emrini tetikler. Stop fiyatını piyasa ya da limit emriniz için tetikleyici olarak kullanmış olursunuz.

Fakat unutulmaması gereken bir nokta daha vardır. Limit emirlerinin yalnızca limit fiyat ya da daha iyi bir fiyattan gerçekleştirildiği, fakat asla daha kötü bir fiyattan gerçekleştirilmediğini biliyoruz. Stop loss olarak bir stop limit emri kullanıyorsanız ve piyasa sert şekilde çökerse, fiyatlar anında limit fiyatınızdan uzaklaşabilir ve emriniz gerçekleştirilmeyebilir. Diğer bir deyişle, stop fiyat stop limit emrinizi tetikler, ama keskin fiyat düşüşü nedeniyle limit emriniz gerçekleştirilmez. Stop piyasa emirlerinin stop limit emirlere kıyasla daha güvenli olarak kabul edilmesinin sebebi budur. Bu emirler, geçersiz kılınma noktanıza ulaşıldığında, olağan dışı piyasa koşullarında bile piyasadan çıkmanızı garanti altına alır.

Piyasa yapıcı ve alıcı nedir?

Hemen gerçekleştirilmeyen fakat emir defterine eklenen bir emir verdiğinizde piyasa yapıcı olursunuz. Emriniz, emir defterine likidite eklediği için likidite “yapıcısı” haline gelirsiniz.

Limit emirler genellikle yapıcı emirleri olarak işlem görür, fakat bu her zaman için geçerli değildir. Örneğin, güncel piyasa fiyatından önemli ölçüde yüksek limit fiyata sahip bir limit alış emri verdiğinizi varsayalım. Emrinizin limit fiyattan ya da daha iyisinden gerçekleşebileceğini söylediğiniz için emriniz piyasa fiyatına karşı olarak gerçekleşecektir (piyasa fiyatı limit fiyatınızdan daha düşük olduğu için).

Emriniz hemen gerçekleştirildiğinde ise bir piyasa alıcı olursunuz. Emriniz, emir defterine eklenmeden defterdeki mevcut bir emirle hemen eşleşir. Emir defterinden likidite aldığınız için alıcı olursunuz. Piyasa emirleri, emrinizi mevcut en iyi piyasa fiyatından gerçekleştirdiğiniz için her zaman alıcı emirleri olacaktır.

Bazı borsalar, kullanıcıları likidite sağlamaya teşvik etmek için çok kademeli bir komisyon modelini kullanır. En nihayetinde, borsalarına yüksek hacimle alım satım yapanları çekmek isterler – likidite daha fazla likiditeyi çeker. Böyle sistemlerde, yapıcılar genellikle alıcılardan daha düşük komisyonlar öder çünkü bu kişiler borsaya likidite ekler. Bazı durumlarda, piyasa yapıcılara komisyon geri ödemeleri bile sunulur.

Alış satış farkı nedir?

Alış satış farkı (bid-ask spread), belirli bir piyasada en yüksek alış emri (bid) ve en düşük satış emri (ask) arasındaki farktır. En temelde, bir satıcının satış yapmak istediği en düşük fiyat ve bir alıcının alım yapmak istediği en yüksek fiyat arasındaki farktır.

Alış-satış farkı bir piyasasının likiditesini ölçmek için bir yol sunar. Alış satış farkı ne kadar düşükse, piyasa o kadar likittir. Alış satış farkı, belirli bir varlık için arz-talebin de bir ölçütü olarak kabul edilebilir. Bu bağlamda arz, satış tarafından, talep ise alış tarafından temsil edilir.

Bir piyasa emri verdiğinizde bu emir mevcut en düşük satış fiyatından gerçekleştirilir. Bunun aksine bir piyasa satış emri verdiğinizde ise bu emir, en yüksek alış fiyatı üzerinden gerçekleştirilir.

Mum grafik nedir?

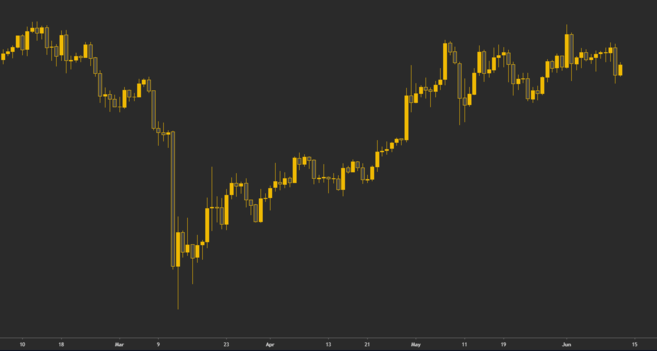

Mum grafik bir varlığın fiyatının belirli bir zaman aralığı için grafiksel temsilidir. Her biri aynı zaman dilimini temsil eden mum çubuklarından oluşur. Örneğin, 1 saatlik bir grafikte her bir mum çubuğu bir saatlik bir zaman dilimini temsil eder. 1 günlük grafikse her biri bir günlük zaman dilimini temsil eden mum çubuklarından oluşur

Bitcoin’in günlük grafiği. Her mum çubuğu bir günlük alım satımı temsil ediyor.

Bir mum grafik dört veri noktasından oluşur: Açılış, Tepe, Dip ve Kapanış (Bunlara OHLC verileri adı da verilir). Açılış ve Kapanış, belirli bir zaman aralığı için kaydedilen ilk ve son fiyattır. Tepe ve Dip ise, kaydedilen en yüksek ve en düşük fiyatlardır.

Mum grafikler, finansal verileri analiz etmenin en önemli araçlarındandır. Mum grafiklerin tarihi 17. yüzyılda Japonya’ya dayanır, fakat bu grafikler 20. yüzyılda Charles Dow gibi alım satımın öncüleri tarafından tam olarak şekillendirilmiştir.

Mum grafik analizleri, teknik analiz kullanarak Bitcoin piyasasını incelemenin en yaygın yollarından biridir.

Mum grafik formasyonu nedir?

Teknik analiz, daha önceki fiyat hareketlerinin gelecekteki fiyat hareketlerini gösterebileceği varsayımına büyük oranda dayanır. O zaman mum grafikler bu bağlamda nasıl faydalı olabilir? Ana fikir, mum grafik formasyonlarını belirlemek ve bu formasyonlara dayanan alım satım fikirleri yaratmaktır.

Mum grafikler alım satım yapan kişilerin piyasa yapısını analiz etmesine ve bir boğa piyasasında mı yoksa ayı piyasasında mı olduğumuzu belirlemesine yardım eder. Bunun dışında, bir grafikteki destek ve direnç seviyeleri ya da potansiyel dönüş noktaları gibi ilgi alanlarını belirlemek için de kullanılabilir. Grafik üzerindeki bu alanlarda, alım satım hareketlerinde genellikle bir artış görülür.

Mum grafik formasyonları, belirli ve kesin alım satım düzenlerini temsil edebilmeleri bakımından risk yönetiminin de başarılı bir yoludur. Bu nasıl mümkün olur? Mum grafik formasyonları net fiyat hedefleri ve geçersiz kırılma noktaları ortaya koyabilir. Alım satım yapan kişiler bu sayede çok net ve kontrollü alım satım düzenleri yaratabilir. Dolayısıyla, mum grafikler hem Forex hem de kripto para alım satımı yapanlar tarafından yaygın şekilde kullanılır.

En yaygın bazı mum grafik formasyonları arasında bayraklar, üçgenler, takozlar, çekiçler, yıldızlar ve Dojiler yer alır.

Trend çizgisi nedir?

Trend çizgileri hem alım satım yapanlar hem de teknik analistler tarafından sıkça kullanılan bir araçtır. Trend çizgileri grafik üzerindeki belirli veri noktalarını birbirine bağlar. Bu veri tipik olarak fiyattır, fakat bu durum her zaman geçerli değildir. Alım satım yapan bazı kişiler trend çizgilerini teknik göstergelere ve osilatörlere de çizebilir.

Trend çizgilerinin altında yatan ana fikir, fiyat hareketinin belirli yönlerini görselleştirmektir. Alım satım yapanlar bu sayede genel trendi ve piyasa yapısını belirleyebilir.

Bitcoin fiyatının bir trend çizgisine birkaç kez dokunması bir yükseliş trendini gösteriyor.

Bazı kişiler trend çizgilerini yalnızca piyasa yapısını daha iyi anlamak için kullanır. Diğerleri ise trend çizgilerinin fiyatla nasıl etkileşim kurduğuna dayanarak uygulanabilir alım satım fikirleri yaratmak için bu çizgilerden faydalanabilir.

Trend çizgileri, herhangi bir zaman aralığını gösteren grafiklere uygulanabilir. Fakat, diğer birçok piyasa analizi aracına benzer şekilde, daha geniş bir zaman aralığındaki trend çizgileri daha kısa bir zaman aralığındaki çizgilere kıyasla daha güvenilir olma eğilimindedir.

Dikkate alınması gereken bir diğer nokta da trend çizgisinin gücüdür. Trend çizgisinin geleneksel tanımına göre çizginin geçerli olarak kabul edilebilmesi için fiyata en az iki ya da üç kez dokunması gerekir. Genellikle fiyat, bir trend çizgisine ne kadar çok kez dokunursa (çizgiyi test ederse), çizgi de o kadar güvenilir kabul edilir.

Destek ve direnç nedir?

Destek ve direnç, alım satımlar ve teknik analizle ilgili temel kavramların arasında yer alır.

Destek, fiyatın bir “taban” bulduğu seviye anlamına gelir. Diğer bir deyişle bir destek seviyesi, belirgin bir talebin görüldüğü ve alıcıların girerek fiyatı yükselttiği bölgedir.

Direnç ise fiyatın bir “tavan” bulduğu seviye anlamına gelir. Direnç seviyesi, belirgin bir arzın görüldüğü ve satıcıların girerek fiyatı düşürdüğü bölgedir.

Destek seviyesi (kırmızı) test edilerek kırılıyor ve bir direnç seviyesine dönüşüyor.

Artık destek ve direncin, artan talep ve arz seviyeleri olduğunu biliyorsunuz. Fakat, destek ve direnci değerlendirirken birçok diğer etmen de dikkate alınmalıdır.

Trend çizgileri, hareketli ortalamalar, Bollinger bantları, ıchimoku bulutları ve fibonacci düzeltmeleri gibi teknik göstergeler de potansiyel destek ve direnç seviyeleri sunabilir. Aslında, insan psikolojisinin özellikleri bile kullanılır. Alım satım ve yatırım yapan kişilerin, bireysel alım satım stratejilerine destek ve direnci çok farklı şekillerde dahil etmesinin sebebi de budur.

https://www.bulbapp.io/p/a38e58fc-6dd1-4236-8881-5bdfc6659ea1/c3-airdrop-rehberi-powered-by-wormhole?s_id=a5bc6d51-2111-40d7-a363-b353b124e0fa

![[LIVE] Engage2Earn: auspol follower rush](https://cdn.bulbapp.io/frontend/images/c1a761de-5ce9-4e9b-b5b3-dc009e60bfa8/1)

![[ℕ𝕖𝕧𝕖𝕣] 𝕊𝕖𝕝𝕝 𝕐𝕠𝕦𝕣 𝔹𝕚𝕥𝕔𝕠𝕚𝕟 - And Now What.... Pray To The God Of Hopium?](https://cdn.bulbapp.io/frontend/images/79e7827b-c644-4853-b048-a9601a8a8da7/1)